En el ámbito empresarial, es esencial poder analizar y contrastar diferentes posibilidades de inversión. En este entorno, una herramienta vital que facilita esta evaluación de manera eficaz es el cálculo de la ROI, o Retorno de la Inversión.

Para comprometer capital en un proyecto, existen dos aspectos fundamentales para los inversionistas: un resumen ejecutivo que les resulte atractivo y un índice de rentabilidad interno que asegure la rentabilidad del proyecto. Además, las empresas también recurren a la TRI (Tasa de Rentabilidad Interna) para tomar decisiones sobre en qué proyectos invertir.

La Tasa de Rentabilidad Interna (TRI), también conocida como Tasa Interna de Retorno (TIR) y denominada Internal Rate of Return (IRR) en inglés, es un indicador financiero ampliamente utilizado en el análisis de inversiones.

¿Qué es la tasa interna de rentabilidad o de retorno?

La TRI (Tasa de Rentabilidad Interna) es un indicador que mide la rentabilidad de proyectos o inversiones, y a medida que esta cifra aumenta, también lo hace la rentabilidad. Calcular la TRI de distintos proyectos simplifica la toma de decisiones en cuanto a las inversiones a realizar.

En términos sencillos, podemos definir la TRI como el porcentaje de ganancias o pérdidas resultante de una inversión. Este concepto financiero se puede comparar con la tasa de interés segura para invertir o con la tasa utilizada para financiar un proyecto.

- En el primer caso, si la TRI supera la tasa de rendimiento libre de riesgo o el costo de oportunidad, se llevaría a cabo la inversión; en caso contrario, se descartaría.

- En el segundo caso, la TRI debe ser mayor que la tasa de interés utilizada para financiar el proyecto. En esta situación, la Tasa Interna de Retorno representaría la tasa de interés máxima a la que una empresa o inversor pueden endeudarse sin incurrir en pérdidas con la inversión.

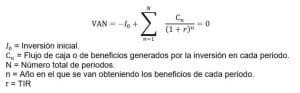

¿Cuál es la fórmula de la TIR?

La Tasa Interna de Retorno (TIR) es la tasa de interés a la cual el Valor Anual Neto (VAN) se anula, o en otras palabras, es el índice que hace que la suma de los costos presentes sea igual a la suma de los ingresos futuros descontados al valor presente.

Interpretación del resultado de la TIR

En el caso de utilizar recursos propios para llevar a cabo el proyecto o inversión, se presentan las siguientes opciones:

- TIR > 0: El proyecto es viable, ya que su rentabilidad es superior al rendimiento mínimo requerido o al costo de oportunidad. Esto significa que optar por este proyecto generaría más ganancias que invertir en Bonos del Estado.

- TIR < 0: El proyecto se descarta. Esto se debe a que su rentabilidad es inferior al rendimiento mínimo requerido. En este escenario, no tiene sentido invertir en el proyecto, ya que se obtendrían mayores ganancias al comprar Bonos del Estado.

- TIR = 0: En este caso, la decisión de llevar a cabo el proyecto es neutra en términos de ganancias o pérdidas. En situaciones con valores cercanos a cero, es necesario evaluar si existen otros beneficios relacionados con la realización del proyecto.

Si se requiere financiación para ejecutar el proyecto y debemos comparar la TIR con el costo del capital, al que llamaremos «k», la rentabilidad neta del proyecto se calculará como la diferencia entre la TIR y el costo del préstamo (TIR – k).

- Si TIR > k: El proyecto se aprueba, ya que su rentabilidad supera el costo del capital prestado.

- Si TIR < k: El proyecto se rechaza, ya que su rentabilidad no cubriría el costo del préstamo.

- Si TIR = k: En este caso, se deben considerar otros factores, ya que no se generan ganancias ni pérdidas netas.

Al evaluar dos proyectos mutuamente excluyentes, generalmente es preferible optar por el que tenga una TIR más alta. No obstante, es importante tener en cuenta el riesgo, la duración y la inversión inicial de ambos proyectos antes de tomar una decisión final.

Ejemplo de cálculo de la Tasa Interna de Retorno

Para ilustrar el concepto de Tasa Interna de Retorno (TIR) en un contexto diferente, consideremos el caso de un inversionista que está evaluando dos opciones de inversión en el mercado de valores:

El inversionista está considerando comprar acciones de la Empresa X a un costo inicial de 10,000€. Se espera que el valor de las acciones aumente en 4,000€ durante el primer año. En el segundo año, se espera que el valor de las acciones aumente en 9,000€.

Para calcular la Tasa Interna de Retorno, el inversionista puede utilizar dos enfoques:

Enfoque 1: Fórmula de la TIR

Utilizando la fórmula de la Tasa Interna de Retorno, se iguala el Valor Presente Neto (VPN) a cero:

0=−10,000+(4,000/(1+r)¹+(9,000/(1+r)²

Donde:

- r es la Tasa Interna de Retorno (lo que estamos tratando de calcular).

Al resolver esta ecuación, el inversionista encuentra que

r≈0.2245

r≈0.2245 o aproximadamente el 22.45%. Esto significa que la inversión en acciones de la Empresa X tendría una TIR del 22.45%.

Enfoque 2: Uso de Herramientas Financieras

El inversionista también puede utilizar una calculadora financiera o una hoja de cálculo como Excel para calcular la TIR de manera más rápida. En Excel, esto se haría utilizando la función financiera «TIR», ingresando los flujos de caja en una columna, donde el flujo inicial se registra como un valor negativo.

El resultado sería el mismo: una TIR del 22.45%.

En este ejemplo, el inversionista puede comparar la TIR del 22.45% con su costo de oportunidad o rendimiento mínimo requerido. Si este rendimiento mínimo requerido es menor al 22.45%, el inversionista podría considerar la inversión en acciones de la Empresa X como una opción atractiva. Por otro lado, si el rendimiento mínimo requerido es mayor al 22.45%, podría optar por otras oportunidades de inversión con rendimientos más altos.

En resumen, es fundamental saber elegir entre diferentes formas de invertir en el mundo empresarial, ya sea en proyectos de inversión o en el mercado de valores. La Tasa Interna de Retorno (TIR) actúa como una especie de guía que nos ayuda a tomar estas decisiones financieras al evaluar la rentabilidad de nuestras opciones.

Hablando de herramientas que pueden facilitar estas evaluaciones, Sage 50 es un software de contabilidad y gestión financiera que puede brindarte una valiosa ayuda. Sage 50 te permite realizar un seguimiento preciso de tus finanzas empresariales, calcular rápidamente métricas como la Tasa Interna de Retorno, y tomar decisiones informadas basadas en datos sólidos. Con características de informes y análisis financieros avanzados, Sage 50 puede ayudarte a evaluar la viabilidad de tus proyectos de inversión y tomar decisiones estratégicas para optimizar tu rentabilidad empresarial.